Từ lâu working capital đã được ví như thước đo năng lực tài chính của doanh nghiệp. Bởi vì giá trị của nó càng cao chứng tỏ doanh nghiệp càng phát triển vững mạnh và ngược lại. Vậy working capital là gì mà có vai trò quan trọng như vậy? Cùng tìm hiểu bài viết sau của Mua Bán để tìm lời giải đáp nhé!

1. Working Capital (Vốn Lưu Động) là gì?

1.1 Định nghĩa

Working Capital có nghĩa là vốn lưu động hoặc tài sản lưu động. Vốn lưu động được thể hiện ở các dạng tài sản ngắn hạn như: tiền mặt, các chứng khoán thanh khoản cao, hiện vật (vật tư, hàng hóa), các khoản nợ phải thu ngắn hạn…

Tham khảo các công việc đang được tuyển tại đây:

1.2 Ý nghĩa vai trò của vốn lưu động

- Vốn lưu động gồm những tài sản ngắn hạn của doanh nghiệp, rất dễ chuyển đổi thành tiền, vốn lưu động càng nhiều thể hiện năng lực nguồn lực bên trong của doanh nghiệp càng lớn và uy tín cao.

- Khi các khoản nợ tới hạn doanh nghiệp có thể dễ dàng sử dụng vốn lưu động để chi trả.

- Vốn lưu động tạo điều kiện cho hoạt động sản xuất, kinh doanh của công ty diễn ra bình thường, thuận lợi theo kế hoạch.

>>> Tìm Hiểu Thêm: Vốn Cố Định – Sự Khác Nhau Giữa Vốn Cố Định Và Vốn Lưu Động

2. Phân loại

2.1 Theo hình thái

- Vốn lưu động ở dạng hàng hóa, vật tư: nguyên vật liệu, sản phẩm dở dang, bán thành phẩm, thành phẩm, hàng tồn kho…

- Vốn lưu động ở dạng tiền: tiền mặt, tiền gửi ngân hàng, các khoản đầu tư ngắn hạn, các khoản phải thu…

2.2 Theo vai trò

Dựa vào vai trò, vốn lưu động được chia thành 3 loại là:

- Trong dự trữ: hàng tồn kho, nguyên vật liệu, công cụ, nhiên liệu, phụ tùng và động lực.

- Trong sản xuất: bán thành phẩm, sản phẩm dở dang hoặc những chi phí chờ tính toán.

- Trong lưu thông: vốn bằng tiền, các khoản thế chấp, vốn đầu tư ngắn hạn…

>>> Xem Thêm: Đáo Hạn Là Gì? Các Lợi Ích Và Quy Định Về Đáo Hạn Ngân Hàng

3. Cách tính vốn lưu động

3.1 Các giá trị và công thức tính vốn lưu động (Working Capital Fomula)

Việc xác định giá trị vốn lưu động giúp doanh nghiệp hiểu rõ được tình trạng hoạt động sản xuất kinh doanh của hiện tại và khả năng phát triển trong thời gian tới. Vốn lưu động có công thức tính như sau:

Trong đó:

- Tài sản ngắn hạn như: tiền gửi, kim loại quý, ngoại tệ, hàng hóa, nguyên liệu, khoản bán chịu… Chúng có khả chuyển đổi ngay thành tiền mặt trong thời gian ngắn.

- Nợ phải trả ngắn hạn gồm: nợ ngân hàng và khoản mua chịu.

3.2 Vốn lưu động dương là gì?

Khi tính vốn lưu động ra giá trị dương, chứng tỏ tài sản ngắn hạn có giá trị lớn hơn các khoản nợ ngắn hạn. Vì thế doanh nghiệp rất dễ chuyển đổi khối lượng tài sản ấy thành tiền mặt nhằm chi trả các khoản nợ tới hạn. Nhờ đó hoạt động sản xuất, kinh doanh của doanh nghiệp diễn ra suôn sẻ bình thường.

3.3 Vốn lưu động âm là gì?

Nếu vốn lưu động có giá trị âm, đây là một dấu hiệu báo động cho tình hình tài chính của doanh nghiệp bởi vì các tài sản ngắn hạn ít hơn nhiều so với các khoản nợ ngắn hạn. Điều này chứng tỏ doanh nghiệp đang khó khăn, không có khả năng chi trả nợ và rất dễ ảnh hưởng đến hoạt động sản xuất kinh doanh, thậm chí dẫn đến phá sản.

3.4 Giới hạn giá trị của vốn lưu động cần lưu ý

Tỷ lệ vốn lưu động (Working capital ratio) cũng là một giá trị doanh nghiệp cần lưu ý. Nó có công thức như bên dưới:

Nếu như:

- Tỷ lệ vốn lưu động < 1 → Tài sản ngắn hạn ngắn hạn nhỏ hơn nợ phải trả ngắn hạn. Khả năng thua lỗ, phá sản cao vì không thanh toán được nợ ngắn hạn.

- Nếu 1 < Tỷ lệ vốn lưu động < 2.0 → Tài sản ngắn hạn lớn hơn nợ phải trả ngắn hạn. Năng lực tài chính tương đối ổn định, có khả năng thanh toán nợ ngắn hạn.

- Tỷ lệ vốn lưu động > 2.0 → Tài sản ngắn hạn lớn hơn gấp đôi nợ phải trả ngắn hạn. Trường hợp này, năng lực cạnh tranh của doanh nghiệp không hề nhỏ, dòng tiền kinh doanh khỏe và rất ít các khoản nợ.

Tỷ lệ vốn lưu động là khác nhau phụ thuộc ngành nghề sản xuất kinh doanh. Tuy nhiên một tỷ lệ Working capital ratio trung bình cho các doanh nghiệp là lớn hơn 1.0.

4. Những khái niệm liên quan

4.1 Tài sản lưu động (Current assets)

Tài sản lưu động (Current assets) gồm tiền mặt, nguyên vật liệu sản xuất, thành phẩm, khoản phải thu… Theo một khái niệm khác nó còn bao gồm tất cả những tài sản được sử dụng vào mục đích kinh doanh trong khoảng thời gian dưới một năm.

Nhìn chung, tài sản lưu động có khả năng thanh toán nhanh, khả năng chuyển đổi thành tiền mặt cao hơn tài sản cố định.

4.2 Vốn cố định (Fixed Capital)

Vốn cố định (Fixed capital) là phần vốn của công ty không lưu động hoặc dành vào tài sản hiện hữu thường xuyên, như nhà xưởng, đất đai và máy móc. Nó là giá trị của tài sản cố định vượt trên tài sản nợ cố định.

4.3 Change in working capital (sự thay đổi vốn lưu động)

4.3.1 Cách tính giá trị thay đổi của vốn lưu động

Hiện nay bạn có thể tính giá trị thay đổi của vốn lưu động qua 2 cách:

- Cách 1:

- Cách 2:

Cách 2 bạn cần phải loại bỏ: các khoản tiền hay tài sản tương đương tiền, tài sản ngắn hạn, nợ vay ngắn hạn, nợ ngắn hạn khác.

Trường hợp này vốn lưu động (VLĐ) năm nay chỉ còn lại phải thu ngắn hạn và hàng tồn kho. Còn vốn lưu động (VLĐ) năm trước chính là khoản phải trả ngắn hạn.

4.3.2 Những yếu tố tác động đến thay đổi vốn lưu động

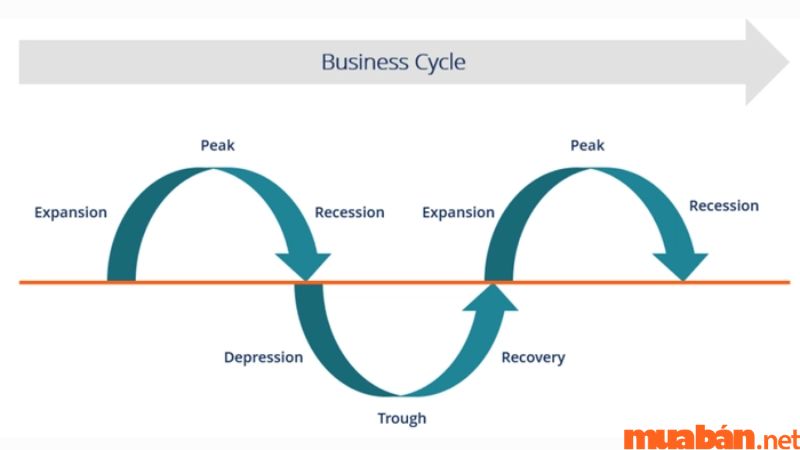

- Chu kỳ kinh doanh của doanh nghiệp

- Sức cạnh tranh của sản phẩm, thị trường kinh doanh

- Khả năng điều hành, quản lý doanh nghiệp

- Tiến bộ khoa học, công nghệ

- Chính sách của Nhà nước về phát triển kinh tế

- Lạm phát

4.5 Working Capital Management (Quản lý vốn lưu động)

Working Capital Management có nghĩa là Quản lý vốn lưu động. Đây là quá trình lập kế hoạch sử dụng vốn lưu động và kiểm soát quá trình sử dụng chúng.

Hoạt động quản lý vốn lưu động tồn tại các mục tiêu chính là: Đảm bảo tính thanh khoản và gian tăng lợi nhuận cho doanh nghiệp. Hai mục tiêu vừa rồi thường mâu thuẫn với nhau. Ví dụ: Nếu tích trữ tiền mặt hay hàng tồn kho nhiều, doanh nghiệp cũng đang mất cơ hội dùng tài sản đó để đầu tư sinh lợi nhuận.

4.6 Operating Working Capital (Vốn lưu động hoạt động)

Operating Working Capital có nghĩa là gì? Nó chính là Vốn lưu động hoạt động. Đây là một thước đo tài chính để xác định khả năng thanh toán hay tính thanh khoản của doanh nghiệp một cách chính xác nhất.

>>> Có Thể Bạn Quan Tâm: Nguồn lực là gì? Tìm hiểu 5 nguồn lực quan trọng đối với doanh nghiệp

4.7 Working Capital Investment (Vốn lao động đầu tư)

Working Capital Investment có nghĩa là Vốn lao động đầu tư. Nói cách khác đây chính là số tiền ngắn hạn để đáp ứng cho hoạt động của doanh nghiệp phát triển từ con số 0 đến khi nó tạo ra đủ doanh thu để tự trang trải trong sản xuất kinh doanh.

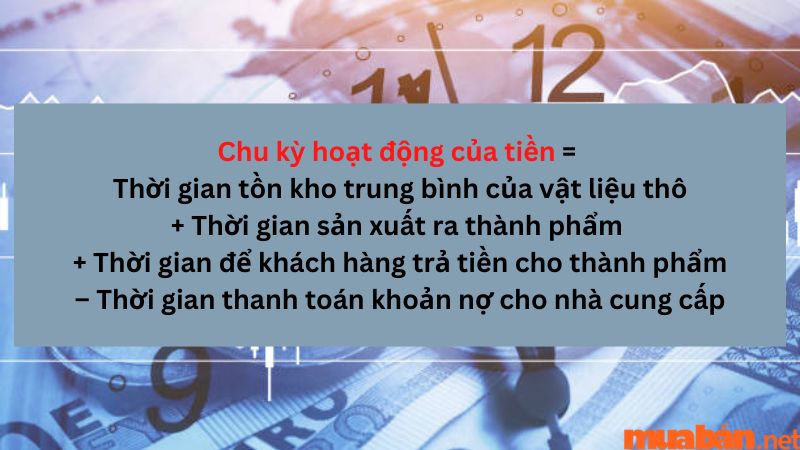

4.8 Chu kỳ hoạt động của tiền (The Cash Operating Cycle)

Chu kỳ hoạt động của tiền trong tiếng Anh là The cash operating cycle. Nó đo lường thời gian mà tiền qua các quá trình mua nguyên vật liệu, khâu chế biến và bán cho khách hàng, cuối cùng chuyển hóa thành tiền sẽ mất bao lâu.

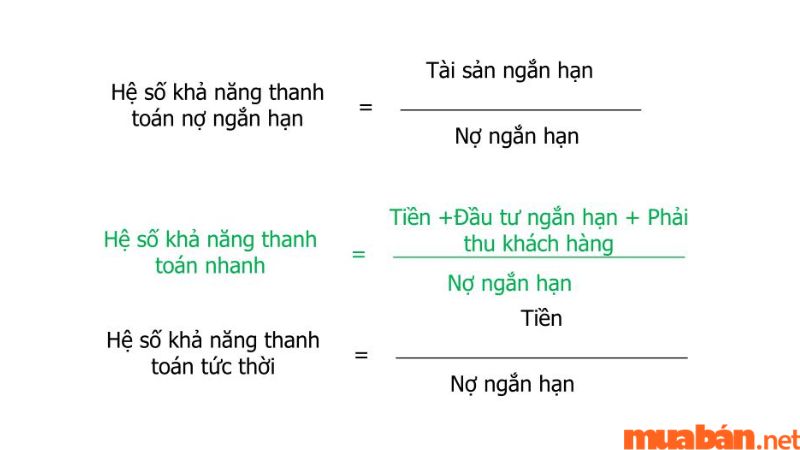

4.9 Các tỷ số thanh khoản (Liquidity Ration)

4.9.1 Tỷ số về khả năng thanh toán (Solvency Ratio)

Đây là tỷ số cho biết khả năng dòng tiền của doanh nghiệp có đủ đáp ứng những khoản nợ dài hạn hay không.

Ngoài ra ta còn có Tỷ số khả năng thanh toán nhanh (Quick ratio – acid test ratio), cho biết liệu nếu không bán hàng tồn kho, doanh nghiệp có đủ tài sản ngắn hạn để chi trả cho nợ ngắn hạn.

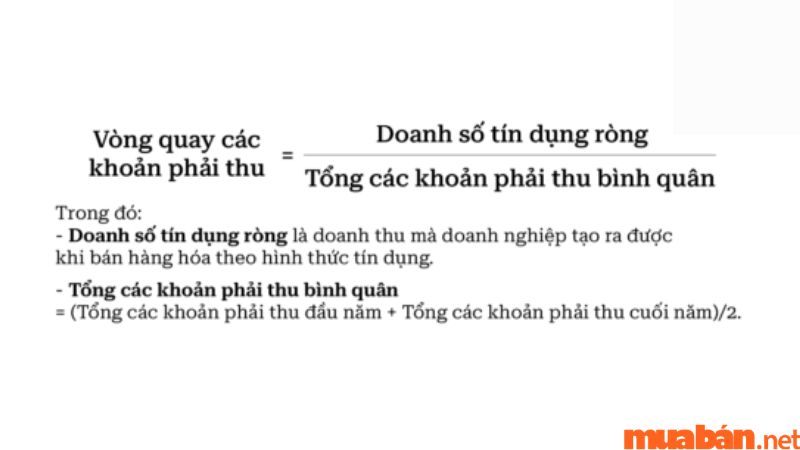

4.9.2. Các tỷ số vòng quay (Turnover Ratios)

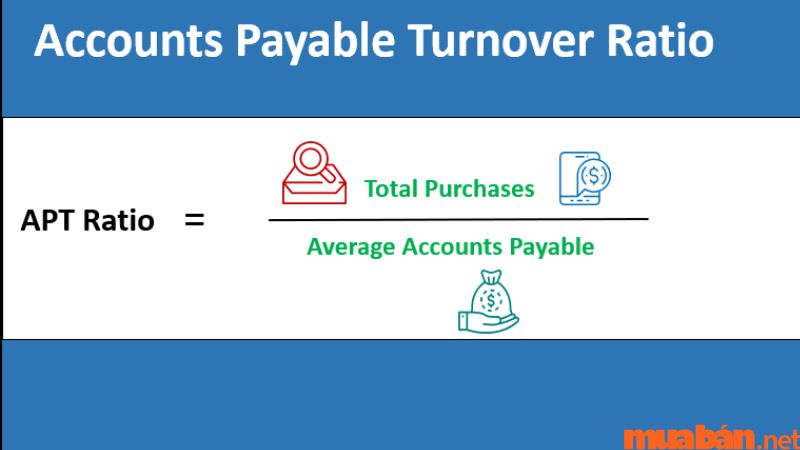

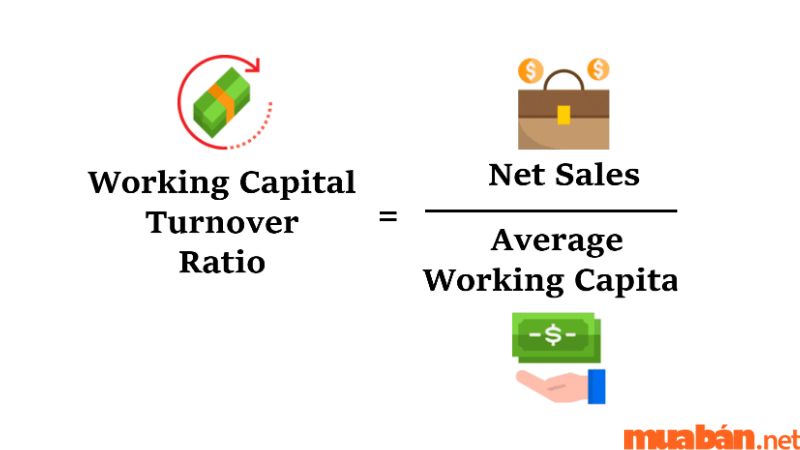

Các tỷ số vòng quay (Turnover ratios) là chỉ số tài chính đo lường mức độ hiệu quả từ việc chuyển tài sản trở thành khoản tiền mặt. Các tỷ số này gồm có:

- Vòng quay khoản phải thu: trung bình số ngày có thể thu được tiền phải trả từ khách hàng. Tỷ số này quá cao sẽ ít nhiều doanh nghiệp khó đảm bảo được tính thanh khoản của tuy nhiên nếu quá thấp cũng gây rạn nứt mối quan hệ khách hàng.

- Vòng quay khoản phải trả: trung bình số ngày có thể chiếm dụng vốn của nhà cung cấp. Tỷ số này quá cao có thể ảnh hưởng xấu đến uy tín và xếp hạng tín dụng của doanh nghiệp.

- Vòng quay hàng tồn kho: trung bình số ngày mà từ lúc hàng lưu kho đến khi bán. Doanh nghiệp phải quản lý hàng tồn kho sao cho không nên ứ đọng quá nhiều, nhưng vẫn phải đủ để đáp ứng nhu cầu khách hàng.

- Vòng quay vốn lưu động: chỉ ra mức vốn lưu động cần thiết nhằm tạo ra doanh thu.

4.10 Đầu tư vượt vốn (Over-capitalisation)

Over-capitalisation có nghĩa là Đầu tư vượt vốn. Nó được hiểu là khi doanh nghiệp đầu tư quá nhiều vào tài sản ngắn hạn, có quá nhiều hàng tồn kho, các khoản phải thu và tiền mặt, và rất ít tài khoản phải trả.

Việc đầu tư vốn quá nhiều thể hiện qua:

- Tỷ lệ doanh thu bán hàng hay vốn lưu động thuần sụt giảm (so với các năm trước) hoặc thấp hơn (so với các đối thủ chung ngành).

- Tỷ số thanh toán hiện hành (Liquid ratios) tăng trưởng (so với các năm trước hoặc so với các đối thủ chung ngành).

- Chỉ số vòng quay (Turnover periods): Vòng quay hàng tồn kho, vòng quay khoản phải trả rất dài hoặc vòng quay khoản phải trả rất ngắn.

4.11 Mua bán vượt mức (Overtrading)

Overtrading (Under-capitalisation) có nghĩa là Mua bán vượt mức. Tức là sự tăng trưởng của doanh nghiệp rất lớn trong thời gian ngắn. Đồng thời trong lượng vốn lưu động không còn khả năng phục vụ hoạt động sản xuất kinh doanh. Trong tình huống này, doanh nghiệp sẽ đứng trước rủi ro về tính thanh khoản rất lớn.

Một số dấu hiệu của Overtrading là:

- Doanh thu bán hàng tăng đột biến

- Phần lớn tài sản doanh nghiệp sở hữu là nguồn vốn vay

- Các chỉ số thanh khoản lần lượt sụt giảm

>>> Đọc Thêm: Income Là Gì? Net Income Là Gì? Những Điều Bạn Cần Biết Về Net Income

5. Vốn lưu động trong doanh nghiệp

5.1 Lợi thế cạnh tranh

Doanh nghiệp có thế mạnh về quy mô, công nghệ sản xuất hoặc uy tín tên tuổi lâu đời, trong việc đàm phán hợp tác làm ăn, khả năng chiếm dụng vốn của cả người mua lẫn người bán hàng rất cao.

5.2 Chu kỳ kinh doanh

Đối với giai đoạn khó khăn việc tăng chiết khấu, thả lỏng chính sách bán chịu sẽ giúp doanh nghiệp vực dậy, thúc đẩy doanh số tăng trưởng. Chính nhờ điều đó các khoản phải thu khách hàng, tồn kho tăng lên. Nó cũng chính là lý do tăng giá trị thay đổi vốn lưu động của năm.

5.3 Tính minh bạch

Các thông tin chi tiết về khoản phải thu khách hàng, hàng tồn kho trên báo cáo tài chính của doanh nghiệp thường hạn chế, không rõ ràng bởi kiểm toán chủ yếu dựa trên phương pháp chọn mẫu. Thế nên rất khó để xác định được tính minh bạch của vốn lưu động.

6. Tại sao phần tiền mặt không được tính vào vốn lưu động?

Vốn lưu động khi sử dụng không được tính vào tiền mặt vì nó là tài sản có thanh khoản cao nhất.

Vừa rồi là bài viết của Mua Bán xoay quanh chủ đề Working Capital là gì. Hy vọng qua bài viết này bạn đã giải đáp những thắc mắc của mình về vốn lưu động, công thức tính và các khái niệm liên quan. Đừng quên ngoài những kiến thức hay về nhiều lĩnh vực, trang còn cung cấp cơ hội việc làm hấp dẫn trên toàn quốc. Truy cập trang để không bỏ lỡ!

>>> Tìm Hiểu: Lãi ròng là gì? Tổng hợp kiến thức về lãi ròng